仮想通貨が高値を更新し続けており、仮想通貨を保有する人が増えていますね。カジノミーでは、「ビットコイン」や「リップル」等の仮想通貨を入金方法として選択することができます。

この記事では、「仮想通貨に興味があるけどよくわからない」といった人や、「現在投資をしているけど、税金のことはよくわからない」といった人に向けて、仮想通貨の税金について解説します。

一定の金額を超えた利益が出ると確定申告が必要になるので、仮想通貨に投資をしているなら、おさえておきたいところです。

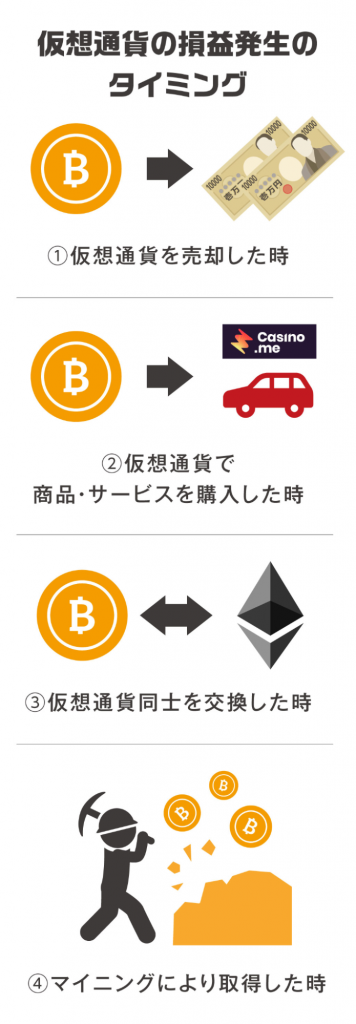

仮想通貨の損益発生のタイミング

現在国税庁では、仮想通貨に関する税務上の取り扱いについての条文化がすすめられています。国税庁によると、仮想通貨取引において所得が発生するのは、以下のタイミングです。

- 売却した時

- 商品・サービスを購入した時

- 仮想通貨同士を交換した時

- マイニングにより取得した時

上記のタイミングで仮想通貨取引を行い利益が発生した場合は、所得税・法人税の両方において課税対象となります。

ここからは、その取引例と具体的な計算方法を解説します。

仮想通貨を売却した時

仮想通貨が値上がりしたので売却したいといった時は、「買った金額と売った金額の差額」が課税対象(所得金額)となります。

計算方法は以下のとおりです。

・4月1日に100万円で1BTCを購入した

・4月11日に0.5BTCを60万円で売却した

この場合は、≪譲渡価額−(1BTCあたりの価額×売却した数量)=所得金額≫の計算式により計算を行います。

よって「仮想通貨を売却した時」の所得金額は、『60万円−(100万円×0.5)=10万円』となり、この金額に税金がかかります。

なお、仮想通貨取引所等で仮想通貨を取得し保有している時点では課税対象になりません。

損益発生のタイミングは、売却した時点です。

仮想通貨で商品・サービスを購入した時

最近は仮想通貨で決済を行えるお店が増えており、米国ではテスラの電気自動車を購入するための決済手段としてビットコインを導入したことが話題になりました。

税法では、「仮想通貨で商品を購入した場合、仮想通貨を一度売却してそのお金で商品を買ったもの」として計算を行います。

・4月1日に100万円で1BTCを購入した

・10月5日に40万円(税込)で商品を購入する際に0.3BTCを支払った

この場合は、≪商品価額−(1BTCあたりの価額×売却した数量)=所得金額≫の計算式により計算を行います。

よって「商品を購入した時」の所得金額は、『40万円−(100万円×0.3)=10万円』となり、この金額に税金がかかります。

仮想通貨でカジノミーに入金した際は、仮想通貨で商品・サービスを購入したことになり、上記の式に当てはめて計算を行います。

なお、オンラインカジノの勝利金による利益は「一時所得」に分類されます。仮想通貨取引等による利益は「雑所得」であり、課税の枠組みが異なるので注意しましょう。

仮想通貨同士の交換を行った時

仮想通貨の取引業者によっては、ビットコインとイーサリアムなど仮想通貨同士を交換することができます。税法では「仮想通貨を一度売却して、新たな仮想通貨を購入したもの」として計算を行います。

・4月1日に100万円で1BTCを購入した

・10月1日に10ETHを購入する際の決済に0.25BTCを支払い、取引時における交換レートは1ETH=3万円であった

この場合は、≪[イーサリアムの購入価額(=ビットコインの譲渡価額)]−(1BTCあたりの価額×売却した数量)=所得金額≫の計算式により計算を行います。

よって「仮想通貨同士の交換を行った場合」の所得金額は、『(3万円×10ETH)−(100万円×0.25)=5万円』となり、この金額に税金がかかります。

仮想通貨をマイニングにより取得した時

マイニングにより仮想通貨を取得した場合も税金がかかります。ただし、マイニングに要した費用については必要経費として収入から引くことができます。

この場合は、収入から経費を引いた金額がマイニングにより得た利益として課税の対象になります。なお、マイニングに要した費用として認められるのは、マイニング機の購入費用やその稼働にかかった電気代等です。

マイニング以外の経費については後述します。

マイニングの計算では、

・マイニングにより仮想通貨を受け取ったとき

・マイニングした仮想通貨を売却したとき

に税金がかかります。

例えば、1BTC=100万円のときに0.1BTCをマイニングした場合は、10万円が「マイニングにより仮想通貨を受け取ったとき」の収益となります。

また、1BTC=100万円のときに0.1BTCをマイニングしたとして、その後1BTC=120万円に値上がりしたとします。すると「マイニングした仮想通貨を売却をした」場合の収益は、値上がり後の価格12万円−取得価格10万円=2万円となります。

よって、「マイニングにより仮想通貨を受け取ったとき」の収益10万円と「マイニングした仮想通貨を売却をしたとき」の収益2万円を合わせた12万円がマイニングにより得た収益となります。

仮想通貨における税金の特徴

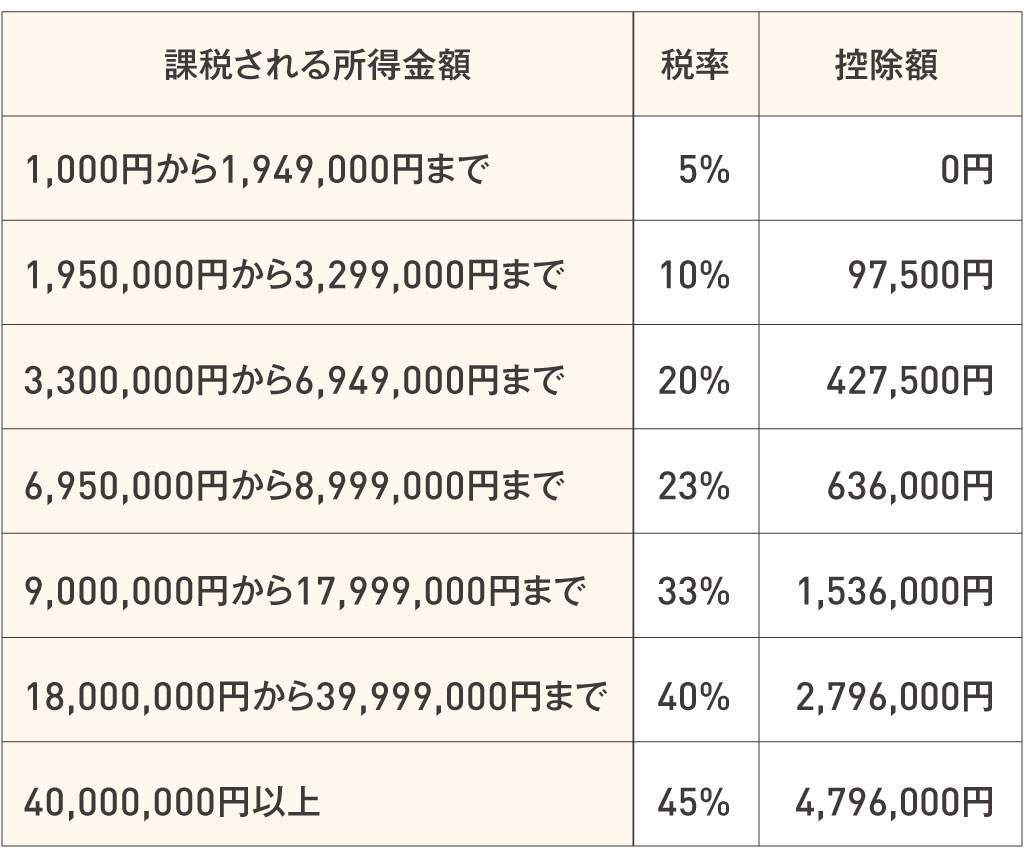

仮想通貨は個人で取引を行っている場合は、原則として所得税の「雑所得」に該当します。そのため「超過累進税率」という計算方法が適用されます。

超過累進税率とは、所得金額(収益から経費を差し引いた金額)に一定に税率を適用するのではなく、収益が多ければ多いほど適用される税率が高くなるという仕組みです。具体的には5%〜45%の税率が定められています。

雑所得は内部通算を行うことができない

株式投資や投資信託を購入した経験がある人は、「仮想通貨も損益通算ができるんじゃないか」と思うかもしれませんが、仮想通貨は仮想通貨同士でしか合算できません。

株式投資や投資信託は、売却したときは「譲渡所得」として区分し、配当による利益を得た場合は「配当所得」として区分します。

株式や投資信託を売却した際の譲渡所得は「上場株式等に係る譲渡損失の損益通算及び繰越控除」の特例を受けることができるので、損益通算を行うことができます。そうすることで、株式で得た利益から投資信託により生じた損失を差し引くことができるので、株式投資で得た収益に対してかかる税金を節税することができます。

仮想通貨はFXと同じ扱いである「雑所得」のため、税制上の優遇を受けることができません。ただし、仮想通貨取引を事業として行っている場合は事業所得として区分されるため、仮想通貨取引を行うために借りている事務所の家賃や電気代等を経費として計上することができます。

なお、事業として扱うとは、仮想通貨取引によって生計を立てているような場合や、仮想通貨を事業用資産として保有し、棚卸資産等の購入の際に決済手段として使用したような場合をいいます。

今後、専業投資家として生計を立てていくことを考えているのであれば、覚えておきましょう。

仮想通貨の必要経費はどこまで認められる?

それでは、個人で仮想通貨取引をしていると経費が一切認められないのか?というと、そうではありません。「暗号資産(仮想通貨)の必要経費」についても国税庁が明文化しています。

経費が認められる例については以下のとおりです。

- 仮想通貨の譲渡原価

- 売却の際に支払った手数料

まず、仮想通貨の譲渡原価ですが、こちらは先述した仮想通貨の計算方法でもお伝えしたように、売却した価格に対して税金がかかるのではなく、購入価格(譲渡原価)を差し引いたものが収益になるということです。

売却の際に支払った手数料は、振り込みの際には手数料を引いた金額で支払われることが多いので、特に問題ないかと思いますが、仮想通貨を売買する際の「経費としての指針」になるので、意識しておきたいところです。

なお仮想通貨を購入する際の手数料については取得価格として計上することができます。購入価格に手数料を上乗せした金額が取得価格になるので、覚えておきましょう。

納税や確定申告も忘れずに

仮想通貨により大きな利益を得た場合は、必ず確定申告をしましょう。仮想通貨取引の情報は、国内外問わず仮想通貨取引所は国税庁の申し出により公開する義務があるからです。

また、2021年より国内で仮想通貨取引をする場合は、マイナンバーカードの提出が義務づけられました。

きちんと納税をすることが大事ですね。

確定申告が必要なラインは「20万円」

具体的に確定申告が必要なラインは20万円です。

これは、「確定申告が必要な方」として定めている項目の一つで、給与所得以外に合計20万円以上の所得がある場合は確定申告が必要とあります。

もし、確定申告をしないと「延滞税」もしくは「無申告加算税」が課される場合があるので、注意が必要です。

確定申告に必要な書類

実際に確定申告を行う場合は、e-tax(電子申告)の利用をおすすめします。e-taxを利用することで必要事項さえ記入すれば、システムにより税金の計算が自動で行われるからです。

また、「仮想通貨取引の年間取引報告書」や「マイナンバーカードのコピー」等が不要(5年間は自宅に保管する義務があります)になり、提出もオンライン上で完結することもおすすめの理由です。

e-tax(電子申告)により確定申告を行う場合は、

- マイナンバーカード

- PC

- ICカードリーダー

もしくは、

- マイナンバーカード

- カードリーダー機能のあるスマートフォン

のどちらかがあれば、自宅で確定申告を終えることができます。

書類で確定申告を行う場合は、

- 確定申告書類(税務署もしくはインターネットよりダウンロード)

- 源泉徴収票(会社員の場合)

- マイナンバーカード(もしくは通知カード)のコピー

- 仮想通貨取引における年間取引報告書

が必要です。

カジノミーでは仮想通貨で入金できる

ここまで仮想通貨の税金について解説してきました。複雑なところもありますが、「確定申告が必要になるラインは20万円」ということに気をつけていれば良いでしょう。

カジノミーではビットコイン、イーサリアム、リップル、ライトコインを利用できます。仮想通貨をお持ちの方で、カジノミーで使用する際は、これらの情報をぜひ参考にしてみてくださいね!

※入出金方法は、変更となる場合があります。カジノミーの入出金ページにてご利用可能な方法をご確認ください。